Scegli il paese

Europe

Ricerca

Rifacimento del tetto e detrazioni fiscali: quali opportunità

Condividi:

I vincoli e soglie di spesa per richiedere la detrazione fiscale del 110%

La normativa prevede che sia possibile realizzare interventi di coibentazioni del tetto, sia piano, sia inclinato, potendo godere delle detrazioni del 110%.

Tuttavia è necessario rispettare alcuni vincoli per apportare un corretto intervento di ristrutturazione del tetto:

- la superficie della copertura deve incidere per almeno il 25% rispetto alla superficie disperdente lorda dell’edificio

- gli interventi previsti devono migliorare di almeno due classi energetiche oppure raggiungere la classe energetica più alta, a fronte della produzione:

- di Attestazioni di Prestazionalità Energetica - APE ante e post intervento - a firma di professionista abilitato, che assevera il rispetto dei requisiti tecnici necessari

- il rilascio del Visto di conformità che giustifica la congruità delle spese sostenute in relazione agli interventi sostenuti - rilasciato dai soggetti incaricati della trasmissione telematica delle dichiarazioni (dottori commercialisti, ragionieri, periti commerciali e consulenti del lavoro) e dai responsabili dell'assistenza fiscale dei CAF

- la comunicazione ENEA, come già avveniva per le altre detrazioni

- devi essere persona fisica o un condomìnio

Una nota importante: l’Agenzia delle Entrate ha evidenziato che il Superbonus, con i suoi interventi trainanti (ovvero quelli che consentono direttamente l’accesso alla detrazione al 110%), riguarda, tra le altre, le lavorazioni di isolamento termico su superfici orizzontali (quindi anche tetti piani) o inclinate (coperture a falde) “delimitanti il volume riscaldato, verso l’esterno, verso vani non riscaldati, (…) o che interessano l'involucro dell'edificio, anche unifamiliare o dell’unità immobiliare sita all'interno di edifici plurifamiliari che sia funzionalmente indipendente e disponga di uno o più accessi autonomi dall’esterno…”.

Ciò significa che per accedere alle detrazioni 110% la superficie di copertura da migliorare nella sua prestazionalità energetica deve includere un volume già riscaldato.

La Norma richiama inoltre:

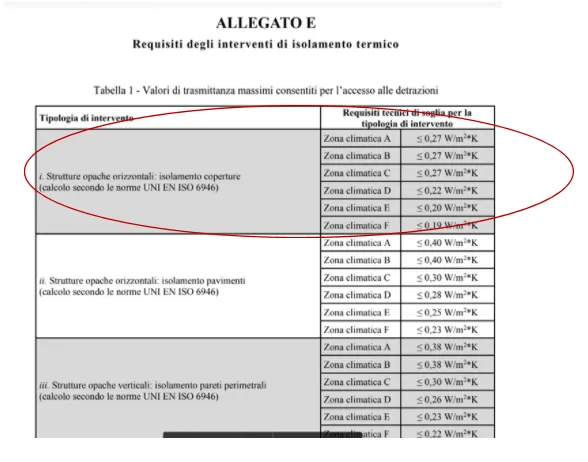

- il rispetto dei requisiti di trasmittanza U

(potenza termica dispersa per m2 di superficie e per grado Kelvin di differenza di temperatura), espressa in W/m2K, definiti dal decreto di cui al comma 3-ter dell’articolo 14 del decreto legge n. 63/2013.

Nelle more dell’emanazione del suddetto decreto si applicano i valori delle trasmittanze riportati nel decreto del Ministro dello sviluppo economico dell’11 marzo 2008 come modificato dal decreto 26 gennaio 2010, che riportiamo nel seguito.

Navigazione veloce

Le detrazioni nel rifacimento del tetto condominiale

Chi vive in condominio potrà fruire dei Superbonus che danno diritto alla detrazione al 110% per tutti gli interventi di efficientamento energetico sulle parti comuni (interventi trainanti).

L’esecuzione di almeno un intervento trainante dà diritto ad effettuare su ogni singola unità immobiliare gli interventi previsti dall’ecobonus: ad esempio la sostituzione degli infissi, la sostituzione del generatore di calore dell’impianto di climatizzazione autonomo esistente e se necessario l’eventuale adeguamento dei sistemi di distribuzione (per, esempio i collettori e i tubi), emissione (per esempio i corpi scaldanti comprendenti anche i sistemi a pavimento purché compatibili con il generatore di calore) nonché i sistemi di regolazione e trattamento dell’acqua.

Inoltre, è possibile installare impianti fotovoltaici, sistemi di accumulo e colonnine per la ricarica dei veicoli elettrici.

Gli impianti fotovoltaici e i sistemi di accumulo possono essere installati sia sulle parti comuni che sulle singole unità immobiliari. Si precisa che tali interventi dovranno essere realizzati contestualmente agli interventi “trainanti”, e che dovranno comportare un miglioramento di almeno due classi energetiche oppure, ove non possibile, il conseguimento della classe energetica più alta.

Alcune condizioni specifiche di intervento per il Superbonus 110%

Il Superbonus 110% spetta nei limiti stabiliti per gli interventi di isolamento termico delle superfici opache o di sostituzione degli impianti di climatizzazione invernale esistenti e per gli altri interventi di efficientamento energetico di cui all’articolo 14 del decreto legge n. 63/2013, eseguiti congiuntamente ad almeno uno dei precedenti interventi, realizzati sulle parti comuni degli edifici, sugli edifici familiari nonché sulle unità immobiliari funzionalmente indipendenti site all’interno di edifici plurifamiliari, anche se eseguiti mediante interventi di demolizione e ricostruzione così come individuati dal Testo Unico dell’Edilizia.

Se invece l’unità immobiliare è sottoposta ad almeno uno dei vincoli previsti dal codice dei beni culturali e del paesaggio, di cui al decreto legislativo n. 42/2004, o gli interventi strutturali sono vietati da regolamenti edilizi, urbanistici e ambientali, la detrazione o il credito d’imposta al 110% si applicherà a tutti gli interventi di riqualificazione energetica previsti dall’ecobonus, anche se non eseguiti congiuntamente ad almeno uno degli interventi trainanti, ferma restando la condizione che tali interventi portino a un miglioramento minimo di 2 classi energetiche oppure, ove non possibile, il conseguimento della classe energetica più alta.

Efficientamento energetico: i vantaggi del sistema BMI Wierer

Se devi intervenire in copertura per aumentare l'efficientamento energetico di un immobile, il sistema tetto BMI Wierer ti aiuta ad ottenere importanti vantaggi, dalla fase di definizione e progettazione fino alla installazione.

Cosa accade se il sottotetto della tua casa non può godere delle detrazioni 110%?

Il sottotetto è un ambito privilegiato poiché consente di recuperare spazio abitativo all’interno di un volume già definito (ammesso che le altezze preesistenti lo consentano e la normativa locale pure).

Abbiamo visto, tuttavia, che per utilizzare questo ambito godendo dei Superbonus 110 a copertura delle spese per la coibentazione del tetto è necessario che, oltre agli altri parametri già indicati, il tetto sia elemento di separazione tra il volume preesistente riscaldato e l’esterno.

Qualora così non fosse, è comunque possibile recuperare questo volume considerando che fino al 31 dicembre 2020 è stata prorogata la detrazione 50% per la ristrutturazione (di edifici residenziali quindi incluso il sottotetto).

Il limite massimo di spesa detraibile ammonta a 96.000 € e l’incentivo viene detratto sotto forma di sconto sull’imposta lorda Irpef in 10 rate annuali di eguale importo.

I lavori che si possono detrarre sono:

- interventi di manutenzione straordinaria per le opere di restauro e risanamento conservativo e per i lavori di ristrutturazione edilizia effettuati sulle unità immobiliari residenziali singole indipendentemente dalla categoria catastale (anche rurali) e relative pertinenze;

- interventi di manutenzione ordinaria manutenzione straordinaria, restauro e risanamento conservativo, ristrutturazione edilizia effettuati sulle parti comuni degli edifici residenziali.

Stando a questi parametri, tra i lavori che rientrano nel bonus ristrutturazione, c’è anche il recupero dei sottotetti a fini abitativi, che configurano interventi di “restauro e risanamento conservativo e/o ristrutturazione” come stabilito dalla Legge.

Si può, inoltre, far riferimento agli altri bonus precedentemente individuati.

Il fotovoltaico sul tetto

La copertura frequentemente diviene sede di sistemi fotovoltaici, che negli ultimi anni hanno visto una loro collocazione sempre più massiccia grazie al notevole risparmio energetico che determinano.

Ai fini del Superbonus, la posa di pannelli fotovoltaici con eventuali sistemi di accumulo realizza un intervento “trainato” (ovvero direttamente legato agli altri interventi principali e in quanto tale beneficiante una detrazione del 110%) quando l’insieme congiunto di questi lavori (trainanti + trainati) determini il miglioramento di almeno due classi energetiche o, se non possibile, il conseguimento della classe energetica più alta, nonché rispettare le condizioni indicate.

Le spese potranno essere portate in detrazione nella misura del 110% in cinque quote annuali di pari importo fino ad un ammontare complessivo delle stesse spese non superiore a euro 48.000 e comunque nel limite di spesa di euro 2.400 per ogni kW di potenza nominale dell'impianto solare fotovoltaico.

In caso di interventi di:

- ristrutturazione edilizia,

- nuova costruzione,

- ristrutturazione urbanistica,

- il limite di spesa è ridotto ad euro 1.600 per ogni kW di potenza nominale.

Le nuove detrazioni sono subordinate alla cessione in favore del GSE dell'energia non auto-consumata in sito e non è cumulabile con altri incentivi pubblici o altre forme di agevolazione di qualsiasi natura previste dalla normativa europea, nazionale e regionale, compresi i fondi di garanzia e di rotazione e gli incentivi per lo scambio sul posto.

Il Sisma Bonus per la riduzione del rischio sismico

Le detrazioni previste dal nuovo Sisma Bonus vengono riportate al 110% nel caso dei lavori di adeguamento nel seguito elencati, da compiersi tra il 1° luglio 2020 al 31 dicembre 2021:

- adozione di misure antisismiche su edifici ubicati in zone sismiche ad elevata pericolosità (zone ex 1 e 2) con particolare riguardo all’esecuzione di opere per la messa in sicurezza statica, in particolare sulle parti strutturali. Gli interventi devono essere realizzati sulle parti strutturali degli edifici o complessi di edifici collegati strutturalmente e comprendere edifici interi e, quando riguardino i centri storici, essere eseguiti sulla base di progetti unitari e non su singole unità immobiliari;

- interventi di riduzione del rischio sismico che determini il passaggio ad una (precedentemente agevolati al 70% su case singole e al 75% nei condomini) o due classi (precedentemente agevolati all’80% su case singole e all’85% nei condomini) di rischio inferiori e qualora ci si trovi nelle zone a rischio sismico ex 1, 2 e 3 anche attraverso la demolizione e ricostruzione di interi edifici, allo scopo di ridurne il rischio sismico, anche con variazione volumetrica rispetto a quella preesistente, quando le normative urbanistiche vigenti lo consentano.

Il Superbonus spetta anche per la realizzazione di sistemi di monitoraggio strutturale continuo a fini antisismici, eseguita congiuntamente a uno degli interventi precedentemente indicati, nel rispetto dei limiti di spesa previsti per tali interventi.

Per gli interventi antisismici, sarà necessario richiedere l’asseverazione da parte dei professionisti incaricati della progettazione strutturale, direzione dei lavori delle strutture e collaudo statico, secondo le rispettive competenze professionali, e iscritti ai relativi Ordini o Collegi professionali di appartenenza, dell’efficacia degli interventi, in base alle disposizioni di cui al decreto del Ministero delle Infrastrutture e dei trasporti 28 febbraio 2017, n. 58. I professionisti incaricati devono attestare anche la corrispondente congruità delle spese sostenute in relazione agli interventi agevolati.

Le risposte di BMI

BMI Italia ti propone differenti soluzioni di stratigrafia isolante per rispondere adeguatamente alle necessità di miglioramento energetico richieste dal Decreto Rilancio, sia in termini di trasmittanza, sia di rispetto ambientale.

I nostri prodotti non solo risultano decisamente performanti in relazione alle zone climatiche in cui si trova il tuo edificio (naturalmente in funzione di adeguate valutazioni e verifiche materiche e dimensionali), ma i sistemi isolanti proposti sono dotati di certificazione CAM.

Come abbiamo espresso molte volte, un tetto performante è tale se tutti i suoi componenti interagiscono reciprocamente, esplicando ognuno il proprio ruolo: la difesa dagli agenti atmosferici, l’isolamento in fase estiva ed invernale, l’impermeabilizzazione e la gestione della condensa, la tenuta a vento ed all’aria.

Anche la scelta delle tegole o dei coppi che realizzano il manto di copertura deve avvenire nel pieno rispetto delle condizioni geometriche e climatiche.

Tale valutazione, specie in zona sismica elevata, deve comprendere anche quelle soluzioni che risultino particolarmente stabili.

Ricordiamo che BMI Wierer produce tegole e coppi dotati di denti di aggancio e sistemi in sovrapposizione, fissaggio ed incastro particolarmente adatti a tali ambiti.

Rivolgendosi a BMI Expert, il servizio di consulenza progettuale gratuita al servizio di progettisti ed imprese, ti fornirà le indicazioni normativamente più corrette rispetto alle specifiche esigenze.

Inoltre, per rispondere alle necessità sempre più attuali di fonti rinnovabili, Indax è il nostro sistema fotovoltaico a totale integrazione architettonica in grado non solo di rispondere alle tue esigenze energetiche e di risparmio ma anche legate al contenimento degli impatti estetici, risultando compatibile anche qualora sussistano particolari prescrizioni urbanistiche.

Serve supporto?

Se hai bisogno di un sopralluogo o di un supporto tecnico per comprendere quale problema ha il tuo tetto, chiedi un intervento al tecnico più vicino a te.